ESGとその他責任投資のアプローチの違い

Written byNick Giometti

定義をすることは非常に重要です。立てた戦略によって何が達成でき、何が達成できないのかを明確にしなければ、戦略自体が失敗に終わるからです。環境(Environment)、社会(Social)、コーポレートガバナンス(Corporate Governance)の略であるESGフレームワークですが、広く認知されるにつれ、何にでも使えるキャッチコピーとして形骸化する危険性が高まっています。

ESGは、SRI (Socially Responsible Investment/社会的責任投資)やインパクト投資などの代わりに使用されることが多い用語です。これら3つの戦略は全て「責任投資」に区分されますが、その目的は、個人投資家の好みや定義、そしてサステナビリティ(持続可能性)に何を求めるのかによって異なります。これら3つの戦略を明確に区別することで、ESGの核心に迫ることができます。もちろん、長期的な資金運用や事業経営を目指す場合にも、それぞれの違いを理解することが重要となります。

責任投資とは何か?

責任投資とは何でしょうか。大まかに言えば、特定の市場全体の長期的な健全性と安定性の促進を目的とした、あらゆる投資戦略を指します。「責任投資」や「持続可能な投資」を定義するのが難しいのは、「責任」や「持続可能」といった用語自体がもともと曖昧だからです。例えば、「責任あるビジネス慣行」という言葉1つ取っても、投資家たちはそれぞれ違った見方をするでしょう。そのため、投資の目的別に戦略をはっきりと区分けする必要があるのです。それでは、今日の投資家が責任投資に使っている3つの重要な戦略について説明しましょう。

社会的責任投資(SRI)

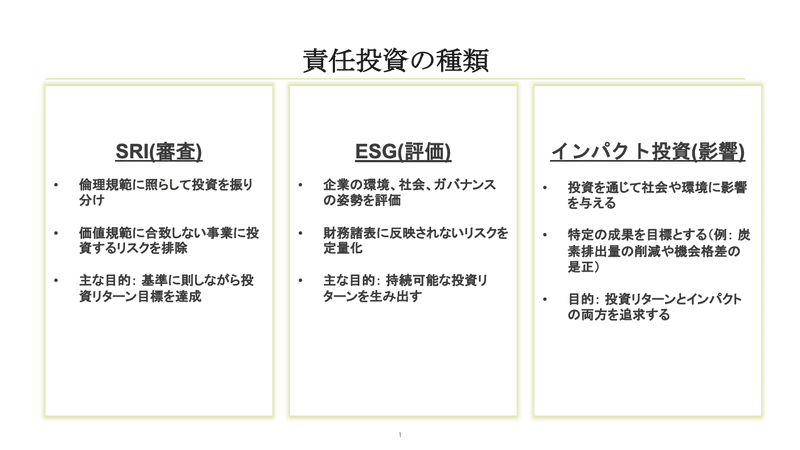

SRIは、倫理規範または道徳規範ベースで審査を行い、投資家の主義に合致しないものを投資対象から除外する(ネガティブ・スクリーニング)ものです。通常、 SRIで評価されるのは収益の獲得方法です。例えば、ある企業の商品やサービスが特定の投資家にとって倫理的に問題があれば、その企業は投資を制限されます。何を除外対象とするかは投資家によって異なりますが、一般的な例としてアルコール、タバコ、武器などが挙げられます。数多くのブランドや製品を展開し、多角的に経営している大企業の場合は、さらに評価基準は多くなります。重要な倫理的不整合を適切にふるい分けするために、企業は通常、除外対象となる商品やサービスに対する売上の割合について上限値(通常5%)を定める必要があります。

SRIは3つの戦略の中で最も古く、株主アクティビズム(行動主義)が始まった1960年代に登場しました。ダウ・ケミカル社のナパーム弾製造に異議を唱えたり、南アフリカのアパルトヘイト政策を支持する企業の撤退を訴えたネルソン・マンデラ氏に賛同したりするなど、株主が声を上げるようになった時期です。1971年には、SRI初のミューチュアルファンド(米国のオープンエンド型投資信託)であるPax World Fundが設立されています。

インパクト投資

SRIはネガティブな要素のある投資を回避するものですが、インパクト投資は通常、特定の社会目標もしくは環境目標に対し、ポジティブな成果をもたらすことが目的となります。同時に投資リターンも追及するため、慈善活動とは異なります。インパクト投資における最大の課題の一つは、ポジティブな影響(インパクト)とは何かを定義することです。グローバル・インパクト投資ネットワーク(GIIN)のような組織や国連により提唱された責任投資原則(PRI)では、重要なインパクトを評価するフレームワークを構築し、持続可能な開発目標(SDGs)などを掲げてインパクト目標を標準化しています。

通常は、医療の改善、金融エンパワーメント、環境の持続可能性、教育、食料不足などの場合、これらのテーマに直接関わる企業を通じてインパクトが達成されます。または、企業内でジェンダー平等などを促進することで外部にポジティブなインパクトが広がり、達成につながります。どちらにしても、指標を定義して評価することは簡単ではありません。それに加え投資家は、社会目標や環境目標の達成と利益の両方を追求しなければなりません。

環境、社会、コーポレートガバナンス

簡単に言えば、ESGは企業の財務諸表に反映されないリスクを評価するフレームワークで、企業の業績に重大な影響を及ぼす環境、社会、ガバナンスの問題を明らかにするものです。ESGの役割は主に、従来の会計基準では把握できない企業の財政状況を包括的に見ることにあります。企業の長期的な持続可能性を評価するには、ESGが提供するフレームワークで基準を定義し、測定することが不可欠です。ESGは、利益追求型の企業を投資対象から除外するものではありません。企業統治が機能しているか、業務を行う際に環境への配慮が足りているかなど、将来企業の財政に影響する危険性を客観的に評価するものです。

インパクト投資とは異なり、ESGでは特定の成果を目的とした投資は行われません。例えば、企業が持続可能なビジネスプラクティス(業務方法)を維持できない場合、ESGでは長期的に財務状況が低下するリスクと見なします。企業はより良い社会の実現を目指してSDGsを推進するわけですが、ESG投資の観点では、「持続可能なビジネスプラクティスがあることは、肯定的な財務状況が促進されている」と評価されるわけです。

ESGのもう一つの特徴は、企業の環境、社会、ガバナンスが、時間の経過と共に改善される可能性を考慮していることです。例えばインパクト投資家が石油化学製品メーカーへの投資を控えたとしても、ESG投資家は石油・ガス業界を全体的に評価して、再生可能エネルギーに最も予算を注ぎこんだ企業に投資することもあります。それは、脱炭素化に向けた社会の動きに沿った経営によって、企業の持続可能性が維持されると判断するからです。

重要なポイント

-

「責任投資」という用語の中に、以下に挙げるキャピタルアロケーション戦略が含まれる。どの戦略も目的は長期的な持続可能性を実現することだが、資本を配分する方法やアプローチが異なる。

-

社会的責任投資(SRI)は、特定の投資家の道徳的、倫理的基準に反するおそれのある投資を評価して除外する。

-

インパクト投資は投資リターンと共に、炭素排出量、教育、医療など、持続可能性に関わる特定の成果を追求する。

-

ESG投資は長期的な財務上の持続可能性(財政サステナビリティ)を脅かす、財務諸表に反映されない重要なリスクを評価する。

私たちの目標: 未来に向けた未来のための投資

今回は前編でESGの歴史とその重要性を、後編でESGとその他の責任投資戦略との違いについて説明しました。インパクト投資や社会的責任投資との違いを理解することで、目的をさらに明確化した投資配分が可能になり、より期待に沿う成果を得ることができるでしょう。この記事をお読みいただいた出資企業、ベンチャーキャピタル、そして企業の創立者の皆様が、ESGフレームワークを活用した財政サステナビリティの実現について活発に意見を交換していただけることを願っております。財政サステナビリティを広めるには、組織的な取り組みが必要です。Geodesicはコミュニティの皆様と共に、未来に向けた未来のための投資を目指します。皆さまのご参加をお待ちしています。

前編 ESG:その本当の意味と役割では、ESGフレームワークの歴史と関連情報について説明しています。